财联社6月24日讯(编辑 潇湘)英伟达可能是目前标普500指数中最昂贵的股票在线炒股配资公司,其远期市销率——市值与未来12个月预期销售额的比值——约为23倍。

1. 制定风险承受能力评估:首先,投资者应该评估自己的风险承受能力。这可以通过考虑自己的财务状况、投资目标和时间限制来确定。根据风险承受能力,可以确定合适的资金分配比例。

然而,这一估值水平究竟合不合理,眼下却或许没有人能知道:在人工智能浪潮蓬勃发展的当下,没有人能精确算出这家龙头AI芯片制造商的实际收入将能达到多少,无论是聚焦英伟达的华尔街分析师还是英伟达高管自己。

英伟达的H100/H200/GB200等AI GPU,已日益成为了驱动ChatGPT等生成式AI应用必不可少的核心硬件。

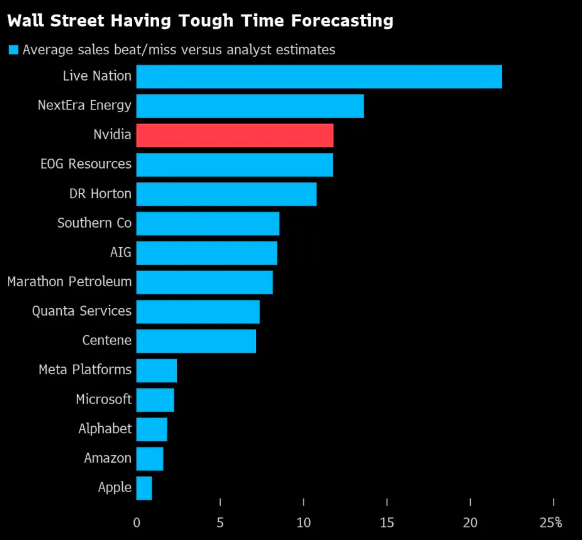

事实上,在过去一年多的时间里,随着围绕人工智能的狂热引发了对英伟达芯片需求的激增,华尔街对英伟达的季度财务业绩估算,已屡度沦为了笑柄——即便华尔街分析师们不断“撕报告”,但却仍罕见地完全无法跟上英伟达的业绩增长步伐,这使得他们的估值预测工作变得愈发困难。

很显然的是,华尔街分析师们并不是在随意编造数字,而是像对待其他公司一样,试图从管理层那里获取信息。然而,就连英伟达的领导层自身也很难预测,这家芯片制造商在未来三个月内能产生多少收入和利润。

一组统计显示,自从英伟达的销售额在2023年4月结束的财季开始爆炸式增长以来,其季度收入平均比公司自身预测的中值高出了13%,这一数字也是过去十年平均误差水平的两倍多。

其中,英伟达在去年8月份发布财报时,销售额比预期高出了23%,为自2013年以来最大的偏离幅度。

为何业绩预测难知如阴?

对此,晨星公司的分析师Brian Colello表示,针对英伟达业绩的建模之所以如此困难,部分原因在于当需求旺盛时,供应是最不确定的变量,这使得这家芯片制造商在当前显得尤为与众不同。

Colello表示,假设英伟达增加供应的能力继续稳步提高,他预计英伟达二季度的营收增量保守将达到40亿美元。

根据财报,英伟达在第一财季实现营收260亿美元,较去年同期增长262%;Q1净利润148.1亿美元,同比上升628%。

“我不是第一个上调目标价或公允价值的分析师,也不是第一个对收入远远超过我们一年前的预期感到惊讶的分析师,”Colello 说。“这(预测英伟达)很有趣,也很有意义,但当然也很有挑战性。”

Colello确实并不是唯一一个近来上调英伟达预期目标价的人。就在上周五,Melius分析师Ben Reitzes也已今年第五次上调了英伟达的目标价——从125美元上调至160美元,这意味着接下来英伟达股价还将较上周五收盘价上涨26%。

当然,也有很多交易员目前仅仅凭借其上行势头就在追买英伟达。英伟达今年的涨幅已达156%,并在上周二一度以3.34万亿美元的市值超越微软公司,短暂登顶“全球股王”。

根据美银对EPFR Global数据的分析,截至6月19日的当周,这波涨势帮助推动了创纪录的87亿美元资金流入科技基金。不过在上周四和上周五,英伟达股价自高位回落了6.7%,市值缩水超过2000亿美元。

但对于那些倾向于盯着现金流折现模型的投资者来说,眼下业绩估算值与实际结果之间的差距,显然正带来难题。

根据业内汇编的数据,在过去五个季度中,分析师对英伟达销售额的估计平均偏离实际结果12%。这在标普500指数公司中排名第三。这些被纳入预测统计的公司,在过去五个季度的平均季度收入至少需达到50亿美元,并且至少有20位分析师对其进行了预测分析。

风险可能也已暗藏?

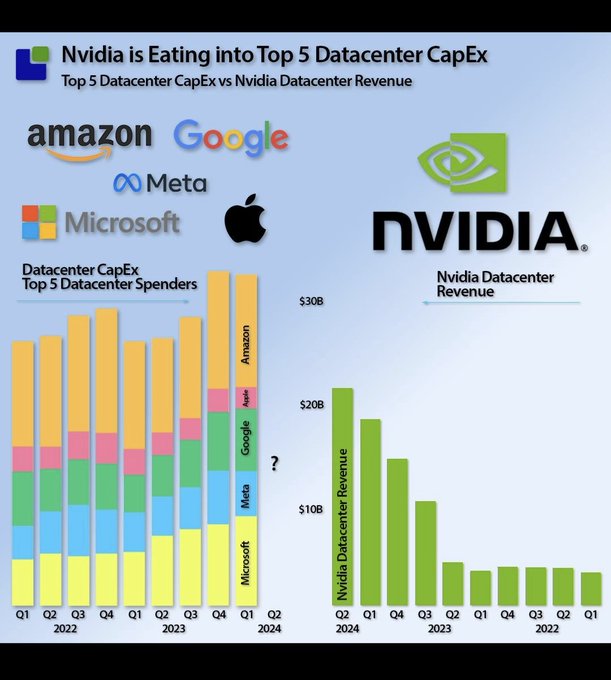

随着英伟达AI芯片业务的蓬勃发展,其最大的客户(如微软)已承诺在未来几个季度将在算力硬件上投入更多资金。而投资者面临的主要问题是,对于利润和销售额增长远高于同类巨型公司的英伟达股票来说,合理的估值究竟应该是多少?

注:左侧为五大科技巨头三年资本支出示意图,右侧为英伟达数据中心业务收入

注:左侧为五大科技巨头三年资本支出示意图,右侧为英伟达数据中心业务收入

根据目前的预计,本季度英伟达的销售额将有望达到284亿美元,利润将达到147亿美元,分别比去年同期增长137%和111%。作为对比,微软的销售额预计将仅增长15%,苹果更是预计将仅增长3%左右。

虽然英伟达的市盈率和市销率等估值倍数很高,但考虑到英伟达的高成长性,尤其是考虑到之前的业绩一直被低估,这些估值倍数看起来并非是不合理的。

但Jonestrading首席市场策略师Michael O‘Rourke认为,更令人担忧的是,由于公司规模庞大,英伟达超越华尔街增长预测的程度很快就会开始减弱。这可能会让其股价在未来更难以自圆其说。

O‘Rourke表示,“这就是风险所在。你正在为一家市值庞大的公司支付高价在线炒股配资公司,而这家公司未来业绩的超预期幅度可能会开始滑落,而且这种情况很可能会持续下去。”

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

文章为作者独立观点,不代表正规炒股配资门户观点